Studenten – Brauchen sie bereits eine Berufsunfähigkeitsversicherung?

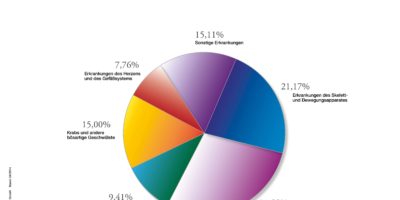

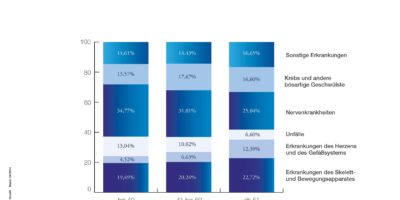

Das Risiko, dauerhaft seinen eigenen Beruf nicht mehr ausüben zu können, ist in über 90 % der Fälle auf Krankheiten und nur zum Rest auf Unfälle zurückzuführen.

Während also eine Unfallversicherung nur ein gewisses Risiko abdeckt, bietet die Berufsunfähigkeitsversicherung umfassenden Versicherungsschutz sowohl gegen krankheits- als auch unfallbedingte Risiken.

Einer Studie des Brancheninformationsdienstes map-report (Nr. 576-577) zur Folge, beträgt die Erwerbsunfähigkeitsquote für Arbeitnehmer, die vor Erreichen der Altersrente erwerbsunfähig werden, beispielsweise für

| Beruf | BU-Risiko 1993-2002 |

|---|---|

| Abgeordnete | 9,83 % |

| Ärzte | 7,34 % |

| Bürokaufleute / Verwaltungsangestellte | 16,27 % |

| Gymnasiallehrer | 17,60% |

| Handelsvertreter | 18,74% |

| Hochschullehrer | 7,29% |

| Ingenieure | 8,04 % |

| Journalisten/Schriftsteller | 13,79 % |

| Landwirte | 18,06% |

| Musiker | 21,57% |

| Real-, Volksschul-, Sonderschullehrer | 15,86% |

| Verbandsleiter/Funktionäre | 13,54 % |

| Wirtschaftsprüfer /Steuerberater | 15,04 % |

| Zimmerer | 48,88% |

Weitere Informationen finden Sie auf den Internetseiten des map-reports links im Menue „Berufsunfähigkeit“.

Das Risiko, dauerhaft einer Tätigkeit nicht mehr nachgehen zu können, kann jeden treffen. Ob nun überhaupt ein derartiger Versicherungsschutz benötigt wird, hängt von der persönlichen Situation ab.

Zunächst ist es daher wichtig, den Versicherungsbedarf zu ermitteln.

Als Student genießen Sie obligatorisch Schutz über die gesetzliche Unfallversicherung. Unfallschutz besteht beispielsweise während des Aufenthalts und dem Weg zu Vorlesungen, dem Besuch der Hochschul- und Staatsbibliothek oder bei der Teilnahme von Exkursionen.

Wie Sie der Leistungsübersicht (alte Bundesländer / neue Bundesländer) der gesetzlichen Unfallversicherung entnehmen können, sind die Leistungen selbst bei 100 % Invalidität meist nicht ausreichend und decken auch nur den Unfall ab. Zusätzlicher Versicherungsschutz ist daher anzuraten.

Sofern Sie später einen Beruf aufnehmen, seien an dieser Stelle bereits folgende Hinweise erlaubt.

Sie sollten dann im ersten Schritt die obligatorisch bestehenden Ansprüche ermitteln.

Obligatorische Ansprüche bestehen dann möglicherweise

- über die gesetzliche Rentenversicherung bei Angestellten und Arbeitern,

- aus der Beamtenversorgung bei Beamten,

- aus einem Versorgungswerk bei bestimmten Berufsgruppen (z.B. Ärzte, Rechtsanwälte),

- oder aus Betriebsrenten des Arbeitgebers.

Ermittlung der Absicherungshöhe

Bei der Ermittlung des Versicherungsbedarfs kann folgende Tabelle helfen:

| Beispiel | Eigene Situation | |

|---|---|---|

| Feste monatliche Ausgaben (Hilfestellung bei der Bedarfsermittlung gibt unser Excel-Rechner) | 2.000 € | |

| abzgl. Ansprüche aus einer gesetzlichen Versorgung (Gesetzliche Rentenversicherung, Beamtenversorgung, Versorgungswerk) | 1.000 € | |

| abzgl. Ansprüche aus betrieblicher Altersversorgung | 0 € | |

| abzgl. sonstiger monatlicher Einnahmen (z.B. Miete, Pacht, Zinsen) | 100 € | |

| abzgl. Einkommen des Partners | 500 € | |

| gleich Versicherungsbedarf | 400 € |

Der verbleibende Versicherungsbedarf sollte eigentlich über eine Berufsunfähigkeitsversicherung abgedeckt werden, zumal es keine wirklich zu 100 % überzeugende Alternative zu diesem Schutz gibt.

Das Problem

Studenten üben eigentlich gar keinen Beruf aus. Von daher bieten eine Reihe von Anbieter auch keinen geeigneten Berufsunfähigkeitsschutz an.

Es gibt für Studenten mittlerweile jedoch eine Reihe interessanter Angebote zur Berufsunfähigkeitsversicherung. Sofern mangels gesetzlicher Absicherung (was zu vermuten ist) Versicherungsschutz von Nöten ist, sollte neben den üblichen Auswahlkriterien vor allem auf folgendes Wert gelegt werden:

- Die Rente sollte von vornherein nicht zu niedrig bemessen sein. 1.000 € Monatsrente bei Berufsunfähigkeit sollte unseres Erachtens mindestens versichert werden.

- Der Vertrag sollte mit einer Erhöhungsoption versehen werden. Diese erlaubt, dass der Schutz bei einer späteren Berufsaufnahme ohne erneute Gesundheitsprüfung in einem bestimmten Umfang erhöht werden kann.

- Da eine Berufsunfähigkeit bereits während des Studiums auftreten kann, ist darauf zu achten, welchen Beruf der Versicherer bei der Leistungsprüfung zugrunde legt. Gute Anbieter legen bei Studenten das angestrebte Berufsbild zugrunde, manchmal allerdings erst, wenn man sich bereits im Hauptstudium befindet. Außerdem sollte zumindest eine Beitragsdynamik in den Vertrag eingeschlossen werden.

Wie schließe ich den Vertrag?

Eine Berufsunfähigkeitsversicherung kann als eigenständige Versicherung oder in Kombination mit einer…

1. … Risikolebensversicherung (zur zusätzlichen Hinterbliebenenabsicherung) oder

2. … Kapitallebensversicherung

3. … privaten Rentenversicherung

4. … fondsgebundenen Lebensversicherung

5. … fondsgebundenen Rentenversicherung

6. … Basis-/Rürup-Rente (fondsgebunden oder klassische Anlage)

abgeschlossen werden.

Bei den Varianten 2.- 6. ist ein Sparprozess mit dem Versicherungsschutz gekoppelt. Ob sich das „Sparen“ bei einem Versicherungsunternehmen lohnt, ist von einer Vielzahl persönlicher Faktoren abhängig.

Trennen Sie Spar- und Risikoprozess immer voneinander!

Auch wenn Sie ansonsten vermeintlich eine „Geld-zurück-Garantie“ haben oder zusätzlich fürs Alter zurücklegen, so bedenken Sie bitte: Statistisch gesehen, werden weit über 50 % der kapitalbildenden Lebens-/Rentenversicherungen vor Vertragsende abgebrochen und enden oftmals mit hohen Verlusten! Geld bekommt man in der Regel auch nicht geschenkt, gerade nicht von einem Versicherungsunternehmen!

Außerdem: Die Praxis zeigt uns, dass es wirklich purer Zufall wäre, wenn der in Ihrem Fall in Frage kommende Anbieter für den Berufsunfähigkeitsschutz auch noch das beste Angebot für den Sparprozess bieten würde. Bleiben Sie beim Geldanlageprozess daher lieber flexibel, um Ihren wirtschaftlichen Verhältnissen entsprechend anlegen zu können. Schließlich wissen nur die wenigsten Studenten, ob sie später wirklich dauerhaft einen entsprechenden Job haben und sich den Geldanlageprozess auch leisten können. Nutzen Sie bei der Altersversorgung später zunächst lieber die staatlichen Förderprogramme, z.B. die Riesterrente. Die Berufsunfähigkeitsversicherung sollte dagegen langfristig, d.h. mindestens bis Alter 65 bzw. 67 abgeschlossen werden.

Fordern Sie nun einen unverbindlichen Beitrags- und Leistungsvergleich zur Berufsunfähigkeitsversicherung samt den erforderlichen Unterlagen von zunächst drei empfehlenswerten Anbietern an, um eine Risikovoranfrageeinzuleiten.